Cosa è veramente il rischio illiquidità?

È il rischio di non vendere in tutto o in parte i propri vini pregiati detenuti in portafoglio come investimento.

È un rischio reale in questo periodo?

Iniziamo con il dire che il rischio sussiste ed analizziamone prima di tutto i motivi.

Anni fa il rischio era in qualche modo meno presente, infatti il numero di investitori nel mondo era più ridotto e soprattutto la maggior parte dei vini tradati derivavano dalla Regione Francese di Bordeaux, questo rappresentava una buona comodità perchè i vini di Bordeaux venivano prodotti in ottime quantità e appunto il mercato era in grado di assorbirli molto velocemente.

Adesso il panorama è cambiato, in realtà già da un po’ di anni.

La quota di vini tradati di Bordeaux diminuisce di anno in anno a favore di nuove regioni vitivinicole come la Borgogna, Champagne, Piemonte, Toscana, Nuovo Mondo…

Questo è un ottimo segnale e crea un forte valore per avere una maggiore diversificazione in portafoglio, ma ha iniziato ad essere un problema per via delle quantità ridotte di queste regioni, infatti con l’ingresso fortissimo di molti investitori asiatici ma non solo (pensiamo al boom in Italia), avere in portafoglio questi vini è diventato difficoltoso.

Facendo anche solo alcuni nomi, avere in portafoglio vini di DRC, ROUSSEAU, LEROY, SELOSSE, SASSICAIA, MASSETO, LEFLAIVE; RAMONET, ecc…è diventato davvero complicato.

Quello quindi che è capitato è che gli investitori hanno iniziato a spostarsi verso zona attrattive come lo Champagne e sono andati la dove ci sono un po’ più di quantità prodotte (Krug, Dom Perignon, Cristal ecc…).

Tornando quindi al nostro argomento, il rischio vero è quello che operatori e professionisti poco seri pur di non perdere l’investitore mettano in portafoglio unicamente vini molto rischiosi da questo punto di vista, creando potenzialmente un problema insormontabile nel momento della rivendita.

Intendiamoci, è vero che i vini più “liquidi”, quindi quelli che si vendono più facilmente, li vogliono tutti e questo provoca un innalzamento dei prezzi e di conseguenza a regime sono anche quelli che garantisco i risultati di rendimento più modesti.

Quindi in qualche modo è ovvio che se voglio puntare ad avere rendimenti più alti devo correre rischi maggiori: da questo dualismo e correlazione non si esce.

Più è alto il rischio più normalmente posso guadagnare, vale per la finanza tradizionale e vale per i vini pregiati.

Se ad esempio punto su un giovane produttore di Borgogna che ancora non è tradato e lo pago relativamente poco, è ovvio che posso “fare il botto” qualora nell’arco di 5-7 anni quel produttore esploda, perché diventi di moda o perché lo vogliono tutti.

Ma tuttavia bisogna porre la giusta attenzione a questo problema e capire come limitare questo rischio.

In primo luogo nel caso si fosse “investitori passivi”, bisogna affidarsi ad un mercante di vino o broker serio, con una storia alle spalle importante e con un’ottimo network di rivendita, diffidate di chi è nato da poco o dichi opera solo ad esempio in un mercato nazionale.

In secondo luogo bisogna essere certi che la diversificazione del proprio portafoglio sia adeguata al proprio grado di rischio.

Cercherò di essere più chiaro possibile. Se volete correre meno rischi possibili e vi accontentate di rendimenti più modesti, allora la strada è quella di avere la più bassa percentuale possibile di vini “rischiosi”, diversamente se siete più propensi al rischio potete accettare di avere in portafoglio vini più rischiosi, ma potenzialmente più redditizzi.

A mio parere comunque un buon portafoglio non dovrebbe mai superare la quota del 50% in vini con rischio illiquidità più alta.

In ultimo, la regola più importante di tutte è quella di non avere fretta nella rivendita. Un lasso temporale ampio e la possibilità di scegliere il momento migliore nel rivendere portano spesso a rendimenti migliori.

Un vino che è illiquido oggi può diventare ricercato e liquido anche solo sei mesi dopo. Quindi, state molto attenti alle tempistiche, soprattutto per coloro che fanno il fai da te.

Proprio per questa categoria di investitori (investitori attivi), è necessario avere più dati possibili, per cui non solo il valore di un vino, ma ad esempio anche il suo potenziale grado di rischio.

All’interno del nostro staff, nel progettare e portare avanti anche gli sviluppi futuri del nostro Wine Value uno dei parametri che vorremo fornire è anche quello del grado di rischio e dell’eventuale curva di rendimento attesa.

Ma adesso proviamo a essere pratici e a fare due esempi concreti per capire il rischio di cui abbiamo parlato di come si concretizzi nei singoli vini.

Il rischio illiquidità si può concretizzare in due modi principalmente.

Rischio illiquidità dato dalla ancora mancante notorietà

Il primo è che sia insito nel fatto che si sia di fronte ad un vino ancora poco conosciuto, che si tratti di “scommettere” su un nome nuovo, un produttore che consideriamo emergente e in cui ci “immaginiamo” una crescita.

In questo momento giusto per fare un nome in cui personalmente credo molto, potrei decidere di investire sui vini della Savoia di Corentin Houillon, prima di tutto perché sono vini molto sottovalutati e poi per aver fatto anni di esperienza nel Domaine Overnoy nello Jura, rilevato da suo zio Emanuel. Insomma vero che si tratta di “un eletto” con quel cognome alle spalle, ma rappresenta comunque un rischio. Il rischio magari che la moda dei super naturali termini, che quel gusto non piaccia più e che i prezzi dei vuoi vini non riescano a fare un salto di qualità.

Rischio illiquidità dato dal prezzo troppo alto di acquisto

Questo secondo caso capita altrettanto spesso se non di più del primo.

Un esempio potrebbe proprio essere quello di una comunicazione che ho visto girare oggi sul Richebourg di Gros Frere 2020.

Uno dei broker stranieri che fa investimenti anche per clienti italiani propone il Richebourg 2020 di Gros Frere come investimento a 725€ a bottiglia.

Il produttore pur non essendo nei top ten di Borgogna, resta un produttore conosciuto e famoso, già solo per via delle appellazioni che possiede a Vosne Romanee.

Investirci può avere senso, specie adesso che ha deciso di abbracciare un nuovo stile di vinificazione “meno pesante” e più leggero, lasciando da parte in gran parte l’utilizzo di legno nuovo.

Bisogna però fare un’analisi sul prezzo che ci viene proposto. Il vino esce dal Domaine fra i 350€ e i 380€ a seconda dei vari paesi.

Quindi i vari broker e mercanti pagano quella cifra. In questo caso questo operatore applica all’incirca un ricarico del 80-90%.

Ma questo è poco importante, quello che interessa a noi investitori è capire se ci sia comunque possibilità e spazio per una crescita nel lungo termine (5-7 anni)

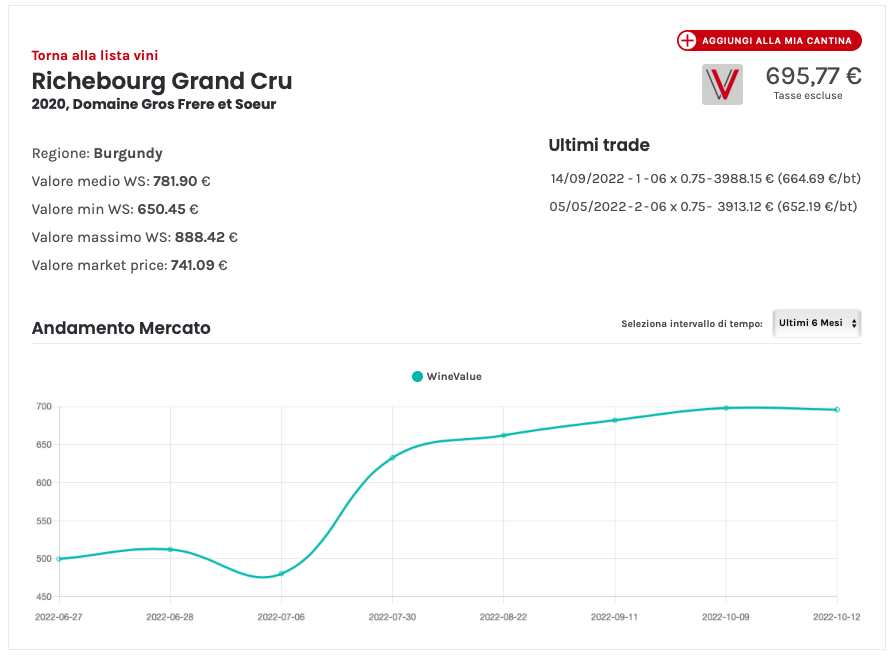

La prima cosa che si potrebbe fare per capirlo è andare a vedere la scheda di quel vino sul Wine Value. Ve la metto qui per comodità.

Il Wine Value ci da come valore dal suo algoritmo 695€, quindi tutto sommato siamo abbastanza in linea, forse un po’ alto (5-10%).

Lo stesso vino nei pacchetti di investire in vino è proposto a 470€ + iva ossia 573€/bt quindi con un risparmio di 152€/bt, comunque non cosi poco.

Su Xtrawine lo stesso vino si trova a 718€ nel momento in cui si sta scrivendo, quindi un valore simile a quello dell’operatore straniero.

Un altro ragionamento che si può fare è vedere storicamente i prezzi massimi che il Richebourg di Gros Frere ha ottenuto in annate simili.

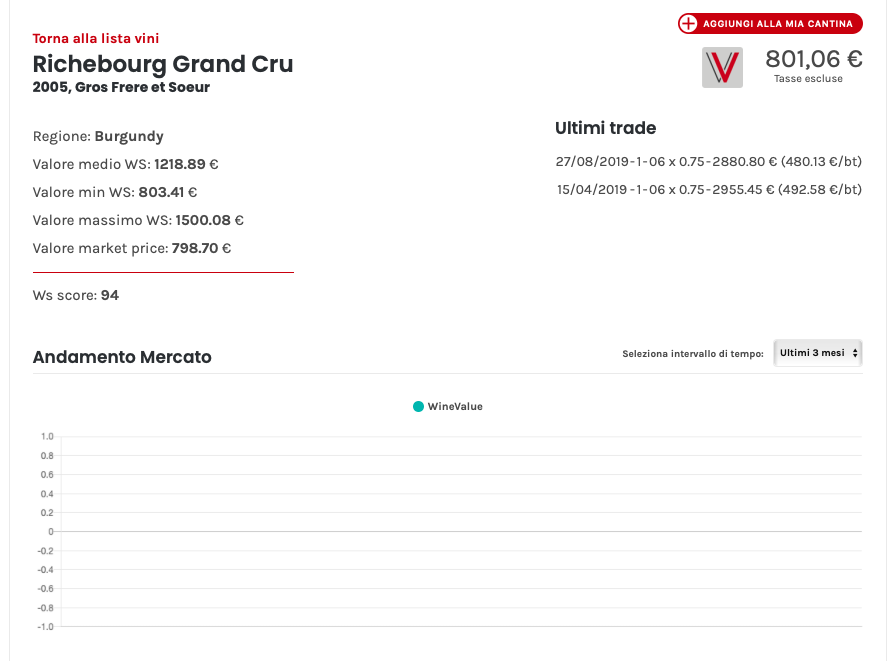

La 2020 è una buona annata, e annate parametrabili potrebbero essere la 2005, la 2010, la 2015 , tutte annate in cui sono già passati anni per la rivalutazione e il prezzo è ormai maturo.

Come vediamo dal Wine Value la valutazione più alta sembra averla raggiunta la 2005 attorno agli 800€.

Quindi perché dopo cinque anni ad un prezzo di partenza di 725€ si possa avere un rendimento anche piccolo bisognerebbe che la 2020 superasse i 900€ almeno di valore reale.

Forse il nuovo stile di vinificazione potrebbe portare vantaggi o forse un punteggio inaspettato potrebbe far salire il prezzo, ma con i dati di oggi è chiaro che se anche la 2020 si attestasse attorno ai 750€, rivendere quelle bottiglie in modo proficuo potrebbe risultare arduo.

Quindi concludendo la mia opinione è che acquistando a quella cifra il rischio illiquidità non è da sottovalutare.

Ovviamente sul prezzo proposto ci sono più fattori che interagiscono, magari il broker ci scommette molto è ha buona certezza che possa salire ulteriormente il prezzo ma in ogni caso un buon investitore dovrebbe fare ragionamenti come questi.

Spero che questo piccolo approfondimento via sia stato utile e ovviamente potete contattarci alla nostra email per informazioni: info@investireinvino.it

Per chi volesse qui sotto trovate anche il video su questo argomento.

Ricordatevi di registrarvi al canale Youtube e al gruppo facebook per restare aggiornati su tutte le novità.